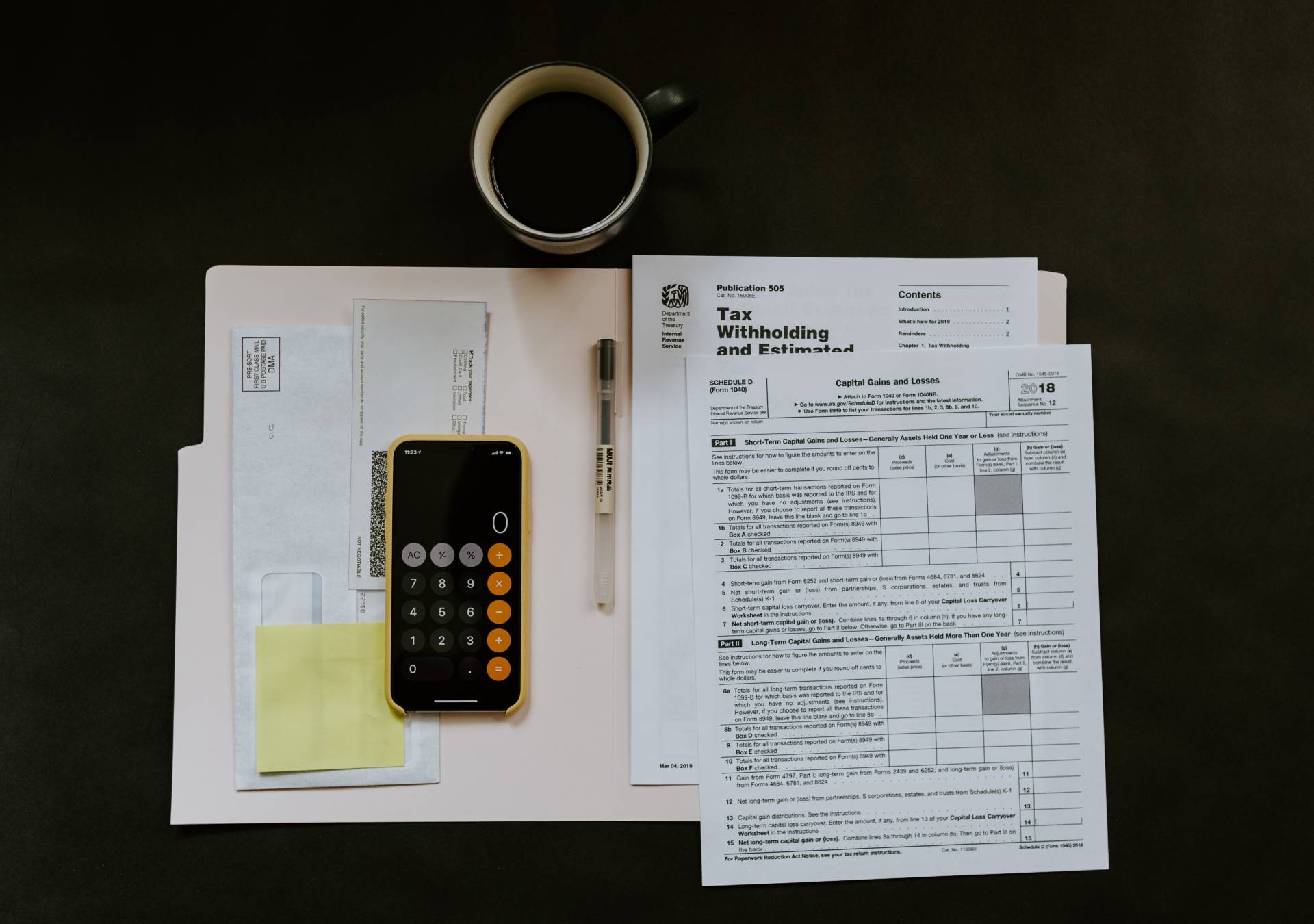

Avdrag i deklarationen - vad innebär det?

Att göra rätt avdrag i deklarationen är ett sätt att sänka skatten för dig som driver företag. Oavsett om du har enskild firma eller aktiebolag finns det många kostnader du kan dra av – men det gäller att känna till vilka som är godkända enligt Skatteverket.

Här ska vi kika närmare på avdrag i deklarationen – med fokus på dig som driver enskild firma eller aktiebolag, samt de privata avdrag som även företagare har rätt till. Tänk på att vissa av avdragen görs löpande under tiden du bokför, medan andra göra i själva deklarationen.

Avdrag i deklarationen för enskild firma (NE-bilagan)

Driver du enskild firma? Då gör du dina deklarationsavdrag i NE-bilagan. Här drar du av utgifter som är nödvändiga för att driva verksamheten. De minskar din vinst – och därmed skatten.

Kontorsmaterial och förbrukningsvaror

Du får dra av kostnader för förbrukningsvaror som papper, pennor, kontorsmaterial, rengöring och enklare fika för kundmöten. Du kan göra avdrag deklaration för detta, men oftast görs det här löpande i samband med att du bokför.

Teknik och utrustning

Datorer, skrivare, telefoner och annan teknisk utrustning kan dras av. Om värdet är under 28 650 kr (2024) får du göra avdrag direkt. Dyrare inköp skrivs av på flera år, en så kallad avskrivning.

Direktavdrag brukar göras löpande i din bokföring.

Telefon och internet

Du får göra avdrag för den del av kostnaden som används i näringsverksamheten. Om du använder mobilen 60 % i jobbet, kan du få avdrag för den del du använder i jobbet, det vill säga 60 % av kostnaden.

Resor i tjänsten

Du kan göra avdrag för resor i tjänsten. När du gör avdrag för resor gäller att egen bil i tjänst ger rätt till avdrag med 25 kronor per mil (12 kronor per mil för elbil). Även resor med tåg, buss och flyg är avdragsgilla och bokförs löpande.

Trängselskatt och parkering

Om du kör i tjänsten får du dra av trängselskatt och parkeringsavgifter – men inte för resor mellan bostaden och jobbet. För att kunna få avdrag för resor mellan jobbet och arbetet gäller att du skall tjäna minst två timmar och avståndet mellan din arbetsplats och hemmet skall vara minst 5 km för att du ska kunna få avdrag.

Representation

Avdrag får göras för enklare förtäring vid affärsmöten, upp till 300 kr exklusive moms per person. Alkohol är inte avdragsgillt. Även detta avdrag brukar bokföras löpande och delas upp i avdragsgill och ej avdragsgill representation.

Kontor i bostaden

Om du jobbar hemifrån kan du ha rätt till avdrag genom ett så kallat schablonavdrag:

4 000 kr per år i hyreslägenhet

2 000 kr per år i villa

Alternativt kan du dra av faktiska kostnader för ett särskilt arbetsrum (t.ex. andel av el, bredband, värme).

Detta avdrag görs i din deklaration.

Utbildning och litteratur

Du kan få avdrag för kurser, utbildningar och facklitteratur som är kopplade till verksamheten. Ett avdrag som du gör löpande i bokföringen.

Marknadsföring

Annonser, trycksaker, reklam, Google Ads, sociala medier m.m. – allt detta är avdragsgillt i din deklaration, men avdraget görs löpande under tiden du bokför.

Bokföring och rådgivning

Kostnader för redovisningshjälp, bokföringsprogram, juridisk rådgivning och liknande är avdragsgilla och görs löpande.

Företagsförsäkringar

Ansvarsförsäkring, egendomsförsäkring, sjukavbrottsförsäkring och liknande är godkända avdrag i deklarationen.

Avdrag görs löpande, men här kan du bara få avdrag för de delar som avser företaget. Så var noga med vilken kostnad ger rätt till avdrag och inte, då det ofta är samlingsfakturor.

Inventarier

För inventarier under 28 650 kr (2024) får du göra direktavdrag. Dyrare maskiner eller verktyg skrivs av över tid, vanligen 20–30 % per år, genom avskrivningar som du bokför i samband med bokslutet.

Egenavgifter

Du får göra ett schablonavdrag på 25 % av överskottet i näringsverksamheten för att täcka egenavgifter.

Det gör du i din deklaration.

Nyfiken på bokföring online?

Med SpeedLedger e-bokföring slipper du tänka på debet & kredit. Bokföringen hämtas direkt från bankkontot och det enda du behöver göra är att godkänna.

Pensionssparande

Om du inte har tjänstepension kan du få avdrag för privat pensionssparande – upp till 35 % av inkomsten, max 52 500 kr (2024).

Detta avdrag görs i samband med deklarationen.

Bankkostnader och räntor

Avgifter för företagskonto, företagskort, lån och räntor är fullt avdragsgilla och hanteras löpande.

Avdrag i deklarationen för aktiebolag (INK2)

I ett aktiebolag görs avdragen i bolagets bokföring och redovisas i deklarationsblanketten INK2. De minskar bolagets skattegrundande resultat. I ett aktiebolag görs generellt avdragen du får göra löpande i bokföringen och inte i deklarationen, förutom eventuell periodiseringsfond.

Löner och arbetsgivaravgifter

Löner till dig som anställd i bolaget är en avdragsgill kostnad. Det gäller även arbetsgivaravgifter, semesterersättning och sociala avgifter.

Tjänstepension

Aktiebolaget får dra av pensionsavsättningar enligt trygga pensionslösningar. Det gäller både dig själv och anställda.

Representation

Du får göra avdrag för måltidsrepresentation i samband med affärsmöten. för att du ska kunna göra avdrag får beloppet vara max 300 kr exklusive moms per person. Alkohol är inte avdragsgillt.

Tjänsteresor och milersättning

Alla faktiska kostnader för tjänsteresor är avdragsgilla. Milersättning till anställda och resor med egen bil (inklusive dig själv) är avdragsgill med 25 kr/mil för privat bil.

Traktamente

Schablonbelopp för traktamente vid inrikes och utrikes tjänsteresor är skattefria för mottagaren och avdragsgilla för bolaget.

Tjänstebil

Leasing, drivmedel, service och underhåll av tjänstebil är avdragsgillt. Bilförmån beskattas separat hos dig som privatperson.

Kontorslokaler och arbetsplatser

Alla kostnader för kontorslokaler, coworking-ytor, el, bredband, städning och kontorsmöbler är avdragsgilla i företagets deklaration.

Kurser och utbildning

Kurser, seminarier och utbildningar med direkt koppling till verksamheten är avdragsgilla. Gäller även onlinekurser.

Företagsförsäkringar

Gäller till exempel ansvarsförsäkring, egendomsförsäkring och sjukförsäkring – alla är godkända avdrag i företagets deklaration.

Periodiseringsfond

Bolaget kan sätta av upp till 25 % av vinsten i en periodiseringsfond och därmed skjuta upp beskattning i upp till sex år. Detta brukar både bokföras men också registreras i företagets deklaration.

Personalvård och förmåner

Exempel: friskvård, julklappar, personalaktiviteter. Dessa förmåner är skattefria för den anställde och avdragsgilla för bolaget, enligt Skatteverkets regler.

Privata avdrag i deklarationen (INK1)

Dessa deklarationsavdrag gäller för dig som privatperson, oavsett om du har företag eller inte.

Resor till och från arbete

Om du åker mer än 5 km till jobbet och sparar tid med bil, kan du få göra avdrag på 25 kr/mil. Gäller bara kostnader som överstiger 11 000 kronor per år.

För att du ska kunna göra avdrag för kostnader som överstiger 11 000 kronor måste också tidsvinsten jämtemot att åka kollektivt vara över två timmar per dag till och från arbetet.

ROT-avdrag

Gäller vid renovering, ombyggnad eller tillbyggnad av bostad. Du får göra avdrag för 30 % av arbetskostnaden, max 50 000 kronor per person. Rot och rut avdraget syns automatiskt och är inskickat av den som utförde arbetet.

RUT-avdrag

Avdrag för hushållsnära tjänster som städning, barnpassning, IT-support och snöskottning. Max 75 000 kronor per person och år.

Ränteavdrag

30 procent av räntekostnader upp till 100 000 kronor får dras av. Över detta belopp gäller 21 % avdrag.

Gåvor till ideella organisationer

Om du skänkt minst 2 000 kr under året till godkända mottagare har du rätt att göra avdrag på upp till 3 000 kr i skattereduktion.

Privat pensionssparande

Privat pensionssparande är endast avdragsgillt om du inte har tjänstepension. Avdrag får göras upp till 35 % av inkomsten, max 52 500 kr.

Kapitalförluster

Förlust vid försäljning av t.ex. aktier eller fonder är avdragsgill till 70 %.

Dubbel bosättning och hemresor

Om du bor tillfälligt på annan ort för att arbeta kan du göra avdrag för extra boendekostnader och veckopendling.

Sammanfattning – maximera dina avdrag i deklarationen

Oavsett om du driver enskild firma eller aktiebolag finns det många avdrag i deklarationen du kan göra. Genom att ha koll på vilka kostnader som är avdragsgilla, och deklarera dem på rätt sätt, kan du sänka skatten rejält – helt enligt reglerna.

Tänk också på att spara kvitton för de avdrag du tänkt göra i din deklaration, även om det handlar om skatteavdrag i din privata deklaration.